アメリカで生活するうえで欠かせないクレジットスコアですが、意外と知らないことも多いですよね。

なので今回は

- クレジットスコアとは何か

- クレジットスコアを下げる要因

- クレジットスコアを上げるにはどうすればいいか

について解説します。

クレジットスコアとは?

クレジットスコアとは、名前のとおり、クレジット(credit = 信用)のスコア(score = 点数)です。

具体的にいうと、お金に関してあなたがどれくらい信用のおける人間かを表した三桁の数字です。

ひかり

ひかり

たとえば、あなたがクレジットカードに申し込んだり、住宅ローンを組んだりしようと思ったとします。その際、お金を貸す側は、あなたがお金を期日どおりに返済できるかを予測して意思決定する必要があります。

その判断に使うのがクレジットスコアなのです。

クレジットスコアはどうやって算出されるの?

アメリカにはEquifax、Experian、TransUnionという三大クレジットビューロー(信用情報機関)があります。これらのクレジットビューローは、個人のクレジットカードや住宅ローンの利用や返済に関する履歴(クレジットヒストリー)を大量に集めます。

この履歴をもとにクレジットスコアは算出されます。

そして、クレジットスコアは大きく分けて以下の二種類があります。

- FICO Score

- VantageScore 3.0

それぞれについて見ていきましょう。

FICO Score

FICOスコアは、1989年にフェアアイザック社が独自開発した採点方式。アメリカで最も歴史と知名度があり、多くの金融機関で採用されています。

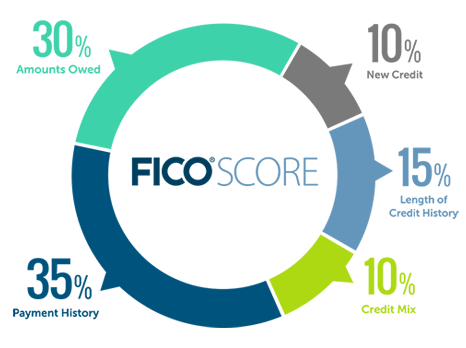

FICOスコアは、返済履歴や借入残高、信用履歴(クレジットヒストリー)の長さなどの項目をもとに算出されます。下のグラフは、FICOスコアの内訳です。

What’s in my FICO scoresより

FICOスコアの採点に最も影響を与えるものから順に並べると、

- Payment History(返済履歴) 35%

- Amounts Owed(借入残高) 30%

- Length of Credit History(信用履歴の長さ) 15%

- New Credit(新規貸し入れ) 10%

- Credit Mix(クレジットの種類や構成) 10%

のようになります。

FICOスコアは、最低300点から最高850点まで。670点以上あると良いとされ、800点以上になるとずばぬけて良い(Exceptional)とされます。

| FICOスコア | 評価 | カードやローンに申し込みをすると ... |

|---|---|---|

| 300〜579 | Very Poor | 手数料やデポジット(保証金)の支払いを求められたり、申請自体を却下されたりする可能性が高い。 |

| 580〜669 | Fair | サブプライム層(信用力の劣った人)とみなされる。 |

| 670〜739 | Good | 8%の人が重度の延滞をする可能性がある。 |

| 740〜799 | Very Good | 貸し手からより良い条件を提示される可能性が高い。 |

| 800〜850 | Exceptional | 貸し手から最高の条件を提示される可能性が高い。 |

上の表を見ると、スコアが低いと、クレジットカードが発行できなかったり、融資がおりなかったり、と不便になることがわかります。

VantageScore 3.0

一方で、VantageScoreは2006年にExperian、Equifax、TransUnion三社がFICOスコアに対抗するために共同開発された比較的新しい採点方式。近頃はVantageScoreを用いる金融機関が増えています。

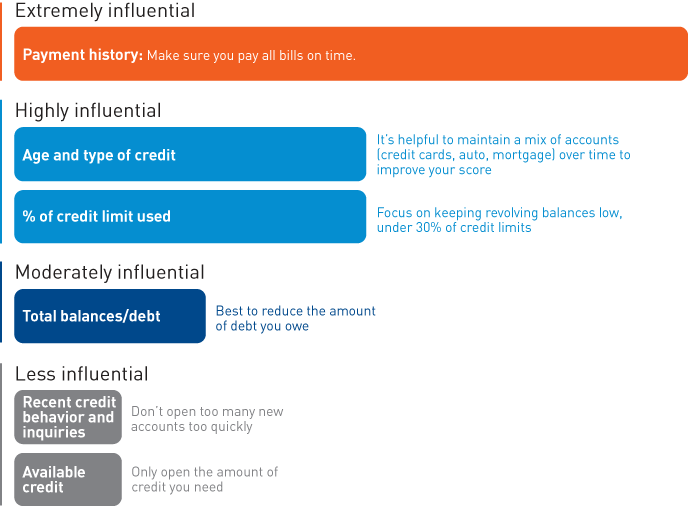

VantageScore 3.0が採点に用いる項目の内訳は次のとおりです。

What influences your scoreより

VantageScore 3.0のスコアの採点に最も影響を与えるものから順に並べると、

- Payment history(返済履歴)

- Age and type of credit(信用履歴の長さやクレジットの種類)

- % of credit limit used(クレジット限度額に対する借入額の割合)

- Total balances/debt(借入残高)

のようになります。

FICOスコアとVantageScoreでは、どの項目にどれくらいの比重をかけるかが異なることがわかります。

なお、VantageScore 3.0もFICOスコアと同じ点数の範囲(最低300点から最高850点)を使用しています。通常、700点以上が良いとされ、750点以上になると非常に良いとされます。

| VantageScore 3.0 | 評価 | カードやローンに申し込みをすると ... |

|---|---|---|

| 300〜549 | Very Poor | 申請を承認される可能性が低い。 |

| 550〜649 | Poor | 申請が承認される可能性が少しはあるが、不利な金利、そしてより多くの頭金を要求されるかもしれない。 |

| 650〜699 | Fair | 申請が承認される可能性はあるが、よい金利は与えられない。 |

| 700〜749 | Good | 申請が承認される可能性が高く、よい金利を与えられる。 |

| 750〜850 | Excellent | 最も有利な金利と条件を与えられる可能性が非常に高い。 |

スコアはいいに越したことはありませんね!

- 住宅ローンの金利が高くなって、 数千ドル〜数万ドルも多く払わないといけない!

- 入居したいアパートが借りられない!

- 働きたいのに就職できない!

ひかり

ひかり

アメリカ人のクレジットスコアの平均は何点?

気になるのは、アメリカのカード保有者のクレジットスコアの平均点。どのくらいだと思います?

2017年のデータをVantageScoreがまとめたところ、以下の結果が得られたそうです。

- VantageScoreの平均点 675

- 保有しているカードの平均枚数 3.1枚

- クレジットカードの平均残高 $6,354

また、同じ記事によると、2017年に初めて、非常に高いスコアを持っている人(VantageScore 781〜850点)の割合が22.3%に達し、非常に低いスコアを持っている人の割合(21.2%)を上回ったそうです。

クレジットスコアを下げる要因となるもの

スコアを下げる要因となるものを探っていきましょう。

- クレジットカードやローンの支払いの遅れ

支払期限日から30日返済が遅れると、クレジットスコアが780の人ならスコアが90〜110点下がる可能性も。(ただし、カード会社は通常、支払期限日より60日ほど経たなければクレジットビューローにはその報告をしないケースが多いようです。)スコアが下がった場合、最大7年その記録はあなたのクレジットレポートに残ります。 - クレジットカードを限度額まで使いきる

クレジットカードの限度額に対する借入額の割合は低ければ低いほどいいとされています。限度額まで使いきるとスコアは10〜45点下がる可能性があります。 - Hard Inquiry(ハードインクワイアリ)

新しいクレジットカードやローンに申込むと、お金を貸す側の会社は、あなたのクレジットを確認するため、クレジットレポート会社(Experian、Equifax、TransUnionなど)にインクワイアリ(信用照会)します。照会後、カードやローンが承認されると、クレジットスコアから一回当たり2〜5点下がり、その記録はクレジットレポートに2年間残ります。クレジットスコアは1年で元通りになります。 - 短期間にたくさんのクレジットカードに申し込む

数ヶ月の間にいくつものクレジットカードに申し込むと、そのたびにハードインクワイアリされるので一度のインクワイアリでは2〜5点の減点でも、合わせると大きな減点につながります。また、お金を貸す側に、お金(クレジット)集めに必死だという印象を与えることにもなりかねません。 - クレジットカードをキャンセルする

クレジットカードの口座を閉じると、クレジットスコアが低くなる可能性があります。また、キャンセルするカードが長期間保有していたものであれば、その分クレジットヒストリー(信用履歴)が短くなる可能性があります。 - 自己破産

自己破産をするとクレジットスコアから130〜240点減点されます。その記録はクレジットレポートに最長10年間残ります。また、破産すると最低2年間は住宅ローンを組めません。 - 家の差し押さえ(フォークロージャー)

家が銀行差し押さえ物件になってしまった場合、クレジットスコアは最大160点減点されます。その記録は最長7年間クレジットレポートに残ります。 - 医療費の支払いの遅れ

医療費の支払いが遅れてしまった場合、未払い分はコレクションエージェンシー(回収代行の専門業者)に回されます。クレジットスコアから50〜100点減点されます。その記録は最長7年間クレジットレポートに残ります。

クレジットスコアを上げる方法

スコアに悪影響を及ぼす行動を確認したところで、次はクレジットスコアを上げるポイントについて見ていきましょう。

- 支払い期限を守る

クレジットカードやローンの支払いは期日までに支払う。 - クレジットの利用額を減らす

カード等の利用額が限度額の30%以内に収まっていることが理想とされています。 - クレジットカードをたくさん持ちすぎない

- 短期間に複数のクレジットカードを作らない。

新しいカードを作るまでは6か月ほど空ける。 - クレジットの種類を増やす

クレジットカードだけでなく、住宅や車のローンなどを利用することでクレジットの種類を増やす。しかし、必要もないのにローンを組む必要はまったくありませんよ!!

ポイント1:リマインダーを活用する

たいていのカード会社のサイトでは「支払日の◯◯日前にリマインダーを送信する」機能があります。それを設定しておき、メールまたはテキストでカード会社からその通知が届いたら支払いをする、ということを習慣にするといいと思いますよ!

ポイント2:支払日をまとめる

クレジットカードを複数枚持っている場合、その支払期限日はバラバラなはず。その支払期限日を同じ日か近い日に変更すると支払い忘れを防げますよ!

まとめ

これまでざっくりとしか知らなかったクレジットスコアについて調べていく中で、あいまいだった部分がだいぶ鮮明になって私にとって大きな学びになりました。

必要な知識を身につけ、高いクレジットスコアを手に入れて、アメリカ生活を満喫しましょう!